日本最大手のクレジットカード会社に5年間勤務し、現在、世界一周旅行中の筆者が本気で調べて実際に持ち歩いてるカードとその使い道を細かくお伝えします!

この記事を書いている途中で、日本にも朗報が!!

海外旅行で一番のネックになっていた帰国前の事前PCRが9月7日の帰国時から不要になるみたいです!!

9月7日午前0時(日本時間)以降、有効なワクチン接種証明書を保持している全ての帰国者・入国者については、出国前72時間以内の検査証明の提出を求めないこととします。

新型コロナウイルス感染症に関する新たな水際対策措置(出国前検査陰性証明保持の見直し)2022年08月25日

目次

ネット情報に騙されるな!間違いだらけの情報3選

今ネットに転がっているクレジットカード関連の記事はどれも古く、誤解を招く情報ばかりなので、元クレジットカード会社勤務の筆者が最新情報にアップデートしておきました!

海外旅行中に困らないよう今一度、正しい情報をまずしっかりと理解しておきましょう。

そんなのいいから早くおすすめを見せろ!って方は飛ばして読み飛ばしていただいて結構です。が意外と皆さん知らないことがあると思います。。

【嘘】楽天カードは海外旅行保険の保証がついているから必要!

めちゃくちゃ嘘です。(というか、勘違いしてます)

楽天カードのHP上の記載では以下となってます。

保険が有効となるには、日本を出国する以前に 『募集型企画旅行の料金』 に該当する代金を 利用条件のある楽天カード で支払っていることが条件になります。

ご参考:楽天カード 海外旅行傷害保険

要するに、HISやJTBなどの旅行代理店経由でツアーを申し込んだ場合のみ、海外旅行保険が適用されます。

自分自身で安い航空券をスカイスキャナーなどで調べて航空券を購入しても、海外旅行保険の適用外なので、バックパッカーや安く海外旅行に行こうと考えいている人には、全く役に立ちません。

なお、2020年10月1日より楽天カードの海外保険適用の条件が変更されており、自宅から出発空港までの交通費(公共交通乗用具の運賃)を楽天カードで支払っても保険が適用されないよう改悪となってます。(ご参考:海外旅行傷害保険の利用条件変更のお知らせ)

さらに、2022年6月1日より楽天カードに付帯していた携行品損害の補償が除外されております。(ご参考:楽天カード 海外旅行傷害保険の補償内容の変更について)

変更前:20万円分の携行品保障あり

変更後:携行品保障なし

【嘘】還元率がいいので、使うたびにポイントがたまってお得!

安心してください。損してます。

そもそもクレジットカード会社にとって非常にうまみが強い(収益性が高い)のが海外利用です。

なぜか?それは、本当に使った利用金額に加えて、1.6%~2.2%の手数料をこっそり上乗せして請求しているからです。

皆さん。今月は海外でカード利用したので、お支払いはドルでお願いします。って言われたことないですよね?すべて日本円でお支払いをしているはずです。

(ここにカード会社がこっそりと上乗せしている手数料が隠されてます。。。正確には、海外事務手数料といいます。)

具体例をわかりやすく書くと、こんな感じ。

今月、1ドルのお買い物をされているので、138円お支払いをお願いします。

今の為替レートだと、1ドル=135円なのに3円高いな。。

もしかして、たまたま運が悪く1ドル=138円くらいだったのかな??

あ、違いますよ。

我々カード会社が為替換算手数料として3円多くいただいてます。

あ、でもその代わり1円分ポイントあげますねw

これのどこがお得なのか分かった人は、天才です。

そんなこともわからずに、、

海外旅行では、還元率の高い●●カードがおすすめです!♡

ポイントがめちゃくちゃたまるのでお得ですっ♡

みたいなこと書いている人たちが沢山いるので、世の中ほんと怖いです。(知っているけど、書いてないだけかもしれないですね。失礼しました。)

結論、海外利用はポイント還元以上に手数料を支払っており、損してます。

【嘘】楽天プレミアムカードはプライオリティパスついてきてお得!

はっきり言ってプライオリティパスなんて使いません。

(私も旅をし始めて4ヶ月目に突入しますが、一度も使う機会はありませんでした。)

確かに持っておくと、いつか空港で使う機会があるかもしれませんが、初めて利用する海外の空港でプライオリティラウンジを探して空港内を移動・カウンターで慣れない英語対応するほうがストレスです。

また、一部ラウンジにはシャワーがついていてるのでその点はすごく魅力的ですが、ラウンジが手荷物検査後にある場合が多いため、事前に着替えを手元に持っておく計画性が必要で、空港に行く前から準備できる旅人は多くはないです。(私はむりです)

もっというなら、安く旅行をしようとしている旅人にとって、飛行機移動は贅沢品です。長距離移動バスのほうが、空港カウンターで手荷物の追加料金を支払うストレスや宿⇔空港間の電車代が浮く分、安上がりで利便性が高いです。

最後に一言、長期旅行していると使わなさ過ぎて存在を忘れてます。

結論、プライオリティパスのためだけにわざわざ楽天プレミアカードを選んでまで作成する必要はありません。

元クレカ社員が勧める持っていくべきクレジットカード3選

んで、結局何がいいのか早く教えてくれよ!

大変お待たせしました。。

それでは、実際に筆者が使っているカードやその具体的な活用術を詳細にお伝えしていきたいと思います!

【Wiseデビットカード】海外の日常利用に最適!手数料最安!

おすすめの1枚はWiseデビットカードです!(お申込みはコチラ)

筆者の現在のメインカードはこちらです。というのも、海外手数料が最安で、アプリ上で決済情報が一瞬で確認できるので、海外の日常利用において必須の一枚です!

Wiseデビットカードの特徴について

まず、デビットカードは①即時決済②チャージした金額分のみ利用可能の二点がクレジットカードと大きく異なる点になります。

したがって、口座内にお金が無ければ使うことができないので、盗難時の不正利用&使いすぎを予防できる利点があります。

さらに、Wiseデビットカードは年会費無料(初回発行手数料1,200円のみ)かつATM出金手数料も無料(月2回、3万円まで)ながら、海外事務手数料は業界最安(0.6%程度)です。

専用アプリで引き落とし額が即時で確認可能なため、海外に長期旅行される方の日常利用に最適・最強のカードです。

Wiseデビットカードの特徴3つと詳細は以下の通りです。

- 年会費無料(初回発行手数料1,200円のみ)

Wiseデビットカードは、発行手数料こそ初回に1200円かかりますが、年会費などの費用は一切かかりません。費用が発生するのは、マルチカレンシー口座にお金をチャージする場合、同一通貨以外でデビットカードで支払いをする場合や、ATMで規定回数以上に現金を引き出す場合のみです。

Wiseのマルチカレンシー口座とは?

Wiseデビットカードについて

53通貨で資金の保有や両替が可能な外貨口座のこと。

登録は数秒で完了するうえ、登録手数料・維持手数料は無料。

- ATM出金手数料無料(月30,000円まで)

Wiseのデビットカードは、世界中のMastercardマークが付いたATMで現地通貨を引き出すことができ、引き出し手数料は月2回、30,000円まで無料となってます。

2回以上の場合は、1回の引き出しにつき、出金額の1.75%+70円の手数料が発生しますが、基本カード決済が可能なお店が多いので、手数料無料の範囲内での利用で事足ります。

| 利用 | 出金手数料 |

|---|---|

| 毎月2回まで(30,000円まで) | 無料 |

| 2回以上の引き出し | 出金額の1.75% + 70円 |

- 手数料業界最安(0.6%程度)

海外でのカード利用は国際ブランド(Visa、Mastercard、American Express、JCBなど)が定める基準レートに、カード発行会社(楽天銀行や三井住友銀行など)が設定した「海外事務手数料」という手数料が上乗せされた状態で、日本円に両替されて請求されます。

しかも、国際ブランドの基準レートは、買い物をしたその時ではなく、VisaやMastecardなど国際ブランドの決済処理センターに売上データ到着した時点で行われるため、為替レートが大きく変動している際は、場合によってより高い為替レートが適用され損してしまう可能性があります。

皆さんがお手元に持っているであろう各クレジット会社の海外事務手数料は下表で確認いただくと、いかにWiseカードが業界内でも最安の手数料かお分かりいただけるかと思います。

| カード発行会社 | Visa | Mastercard | JCB | American Express | 銀聯 |

| WISE | – | 0.6% | – | – | – |

| 三井住友 | 2.20%(*1) | 2.20% | – | – | 2.50% |

| 楽天 | 1.63% | 1.63% | 1.60% | 2.00% | – |

| 三菱UFJ | 2.20% | 2.20% | 2.04% | – | – |

| セディナ | 2.20% | 2.20% | 2.20% | – | – |

| オリコ | 2.20% | 2.20% | 1.60% | – | – |

| イオン | 1.60% | 1.60% | 1.60% | – | – |

| セゾン | 2.20% | 2.20% | 2.15% | 2.00% | – |

【JCBプラチナカード】事前準備に必要不可欠!最強の海外保険付き!

続いてのおすすめは、JCBプラチナカードです!

海外で利用できないイメージの強いJCBカードですが、こちらはコンシェルジュサービスと最強の海外保険が目的です。

長期旅行になるほど、どこのホテルとろうかな~とか、観光地までの行き方を調べておかないと、とかすごく検索に時間を食ってしまうので、コンシェルジュに質問を丸投げして海外旅行の下調べをしておいてもらうという使い方ができるのが素敵です!

「海外旅行に行くから」というよりも、日本での普段使いとしてメインで持っていたい一枚です。

JCBプラチナカードの特徴について

コンシェルジュサービス付きのカードとして、自分で申し込みが可能なJCBプラチナカードは、海外現地で使わず、付帯している各種サービスが最強に活用できる最強カードなので、ぜひ作っておきたいカードです。

- 24時間対応のコンシェルジュ

JCBプラチナには「もう一人の秘書がいる感覚で」JCB公式が自分でうたっているほど便利なコンシェルジュデスクがあります、回線はJCBプラチナ会員専用で24時間365日利用可能で、メール対応も可能なのは海外旅行者にとってはうれしい点。

もちろん、すべての要望や相談事を叶えてくれるわけではありませんが、自分ですべて調べて手配するのはかなり手間がかかるので、面倒ごとを手伝ってくれるコンシェルジュの存在は旅に同行してほしいレベルです。。

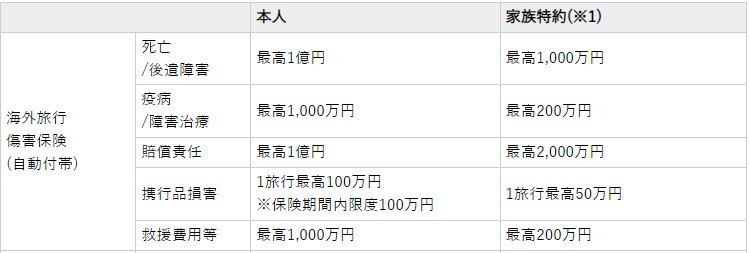

- 最高1億円&自動付帯の旅行保険

JCBプラチナは『本人・家族カード会員とも最高1億円の海外旅行保険が自動付帯』という最強の海外保険付きのカード。

しかも、『疫病・障害治療費も1,000万円(多くのカードは100~500万円程度)』、『携行品損害も100万円』と3か月までの海外旅行であれば、別途、海外保険を掛ける必要がないレベルの充実ぶりです!

- プライオリティ・パス無料付帯

さらに、あったらうれしいな~コンテスト優勝のプライオリティパスが無料でついてくるのは、何気うれしいですね!

もちろん、これ目的で作成するには年会費27,500円は高い!と思いますが、コンシェルジュサービスと1億円の海外保険がついてきてくれるだけでも十二分に持っておきたいカードの1枚になります!

とはいえ、コンシェルジュサービスを活用しないでいいから、年会費を安くしたい!という人には、JCBW(年会費無料)またはJCBゴールカード(年会費1万円)でもいいかもと思います。

この辺は、旅人それぞれがどんなスタイルで旅をするかにもよりますね!

JCBWとゴールド申し込み(リンク)

【EPOSカード】1枚予備を持っておくと安心!!年会費無料がうれしい!

最後におすすめしたいのは、みんな大好きEPOSカードです!(お申込みはコチラ)

楽天カードが改悪続きで持つ意味がなくなってきているので、せっかく持つのであれば年会費無料+海外保険付き(ちょっとだけですが)で1枚予備に持っておくに最適です!

- 即日発行可能!

海外旅行に向けて複数枚カードを発行していると、意外とカードの審査に時間がかかることに気づきます。ざっくり他のクレジットカードでは1週間~2週間程度が相場ですが、EPOSカードなら即日発行が可能なのはうれしい点です! - 年会費無料で海外保険付き(最高500万円)

年会費無料系のカード&海外でも使いやすいVISAブランドの予備カードとしてかなり優秀なEPOSカード!

海外保険も自動付帯(もっているだけで利用可能)なので、海外でメインカード紛失した場合などの『もしなにかあった時』用のカードとして一枚もっておくことをお勧めします。

最後に:必ずクレジットカードは複数枚もっていくこと!

クレジットカードは、旅のスタイルにかかわらず必要不可欠なアイテムの一つです!

1,2枚いま持ってるから大丈夫かな~。と安心してはいけません。

財布の盗難・置き忘れ、ご飯を食べに来たレストランでなぜか使えない等、日本にいるときには想像もしていなかったできことが頻発します。

そんなときに我々の心のよりどころは、いかに複数のカードを手元に持っているか。という点につきます。

まだ日本を出発するまでに、時間がある!という方はぜひ筆者がおすすめしたカードを作成しておいてください。

・海外での日常利用にWiseデビットカード(手数料が業界最安)

・高額の保険目的にJCBプラチナカード(最高1億円&コンシェルジュ活用)

・なにかあった時用にEPOSカード(予備カード)

皆さんの海外旅行が安心・安全に迎えられますように!

まず初めに、このような情報をネットで検索すると、記事の冒頭から『海外旅行保険の保証がついている・プライオリティパスがついているので楽天カードがおすすめ!』『ポイント還元率がいいから~●●がおすすめ!』といった記事が死ぬほど出てきますが、かなり古い情報がそのまま流用されていたり、クレジットカード業界を知らない人が間違った認識で記事を書いているので、参考にしないでほしい。